FATA MORGANA // Аналитика

СОДЕРЖАНИЕ

1. Глобальный рынок - Обувь / одежда / аксессуары: доли и бренды - Глобальные тренды и вывод 2. Федеральный рынок (Россия) - Аксессуары и одежда: тренды и игроки 3. Локальный рынок (Москва/СПб) 4. Потребитель и поведение 5. Конкуренты и ниша 6. Развитие бренда - таймлайн и стратегия 7. Вывод по всей работе 8. Философия и идея бренда

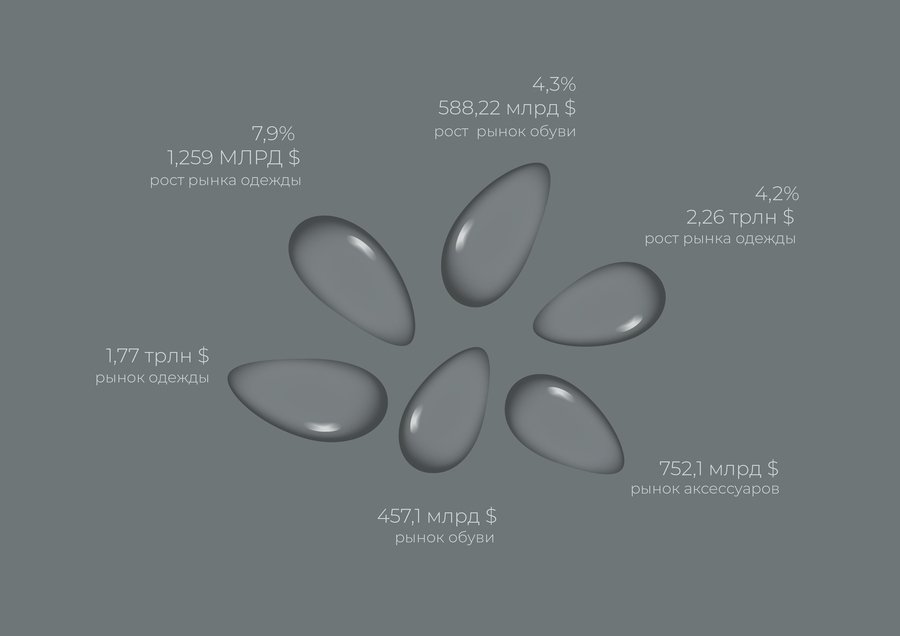

ГЛОБАЛЬНЫЙ РЫНОК

Источник: grandviewresearch

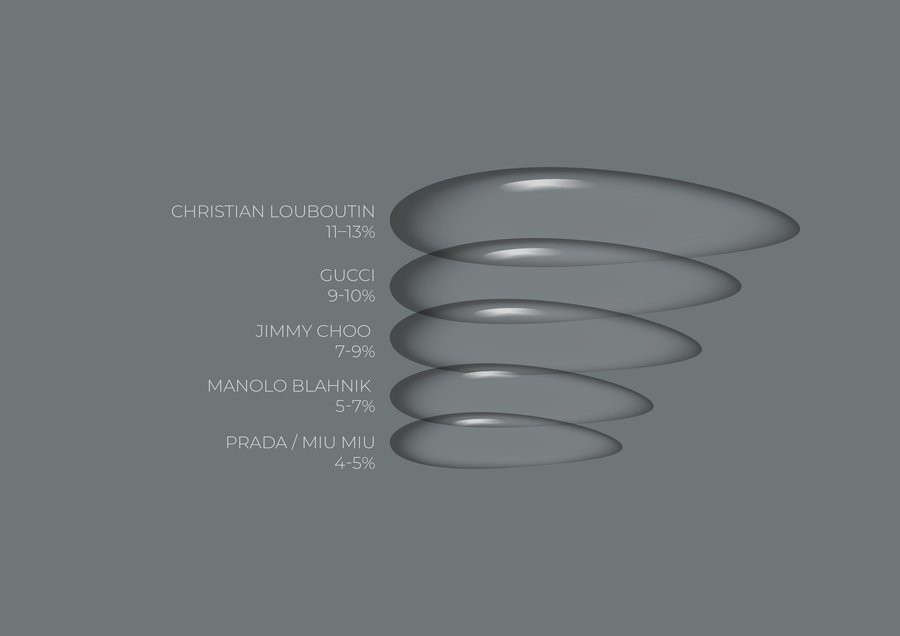

Доли рынка ключевых игроков и бренды-лидеры обуви

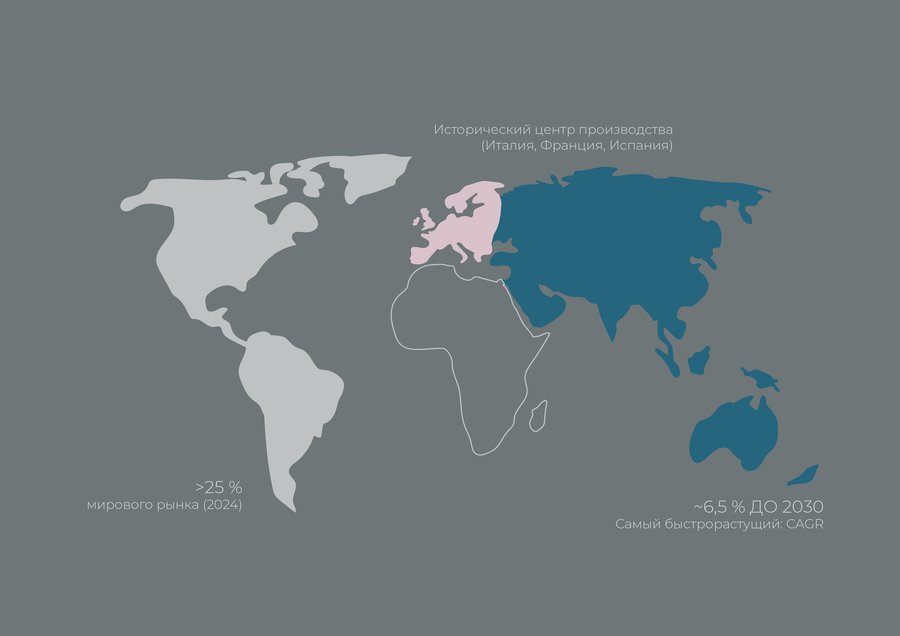

Северная Америка — один из крупнейших рынков: в 2024 году на неё приходится более 25 % мирового рынка люксовой обуви.

Европа — исторически важный регион, особенно по производству и дистрибуции дизайнерской обуви (Италия, Франция, Испания).

APAC (Азиатско-Тихоокеанский регион) — самый быстрорастущий, CAGR ~6,5 % до 2030 года. Китай, Южная Корея и Япония увеличивают спрос на люксовую обувь.

(Оценки основаны на данных Statista, GrandViewResearch, Fashion Network и открытых годовых отчётах групп Kering, Capri Holdings и LVMH)

Доли рынков и бренды-лидеры дизайнерской одежды

Европа — традиционный центр дизайнерской моды, особенно в сегментах концептуального и арт-подхода (Франция, Бельгия, Великобритания, Скандинавия).

Северная Америка — важный рынок с сильным покупательским спросом на contemporary fashion

APAC — быстрорастущий спрос, особенно в Южной Корее, Китае и Японии на дизайнерские и независимые бренды.

- Comme des Garçons (CDG) ~6–8 %. Является эталоном концептуального подхода, большая доля на арт-рынках. - Maison Margiela (OTB Group) ~5–6 %. Известен своей деконструкцией и интеллектуальным подходом. - Rick Owens ~4–5 %. Сильная эстетика, культовый статус среди арт-фешн-сегмента. - Issey Miyake / Pleats Please ~3–4 %. Работает на стыке технологий, тела и визуального перформанса. - Acne Studios ~3 %. Скандинавский бренд с эстетикой «арт-одежды», но более носибельной.

(Данные основаны на открытых исследованиях, показах, представленности на fashion-платформах (SSENSE, Dover Street Market, Farfetch, Net-a-Porter))

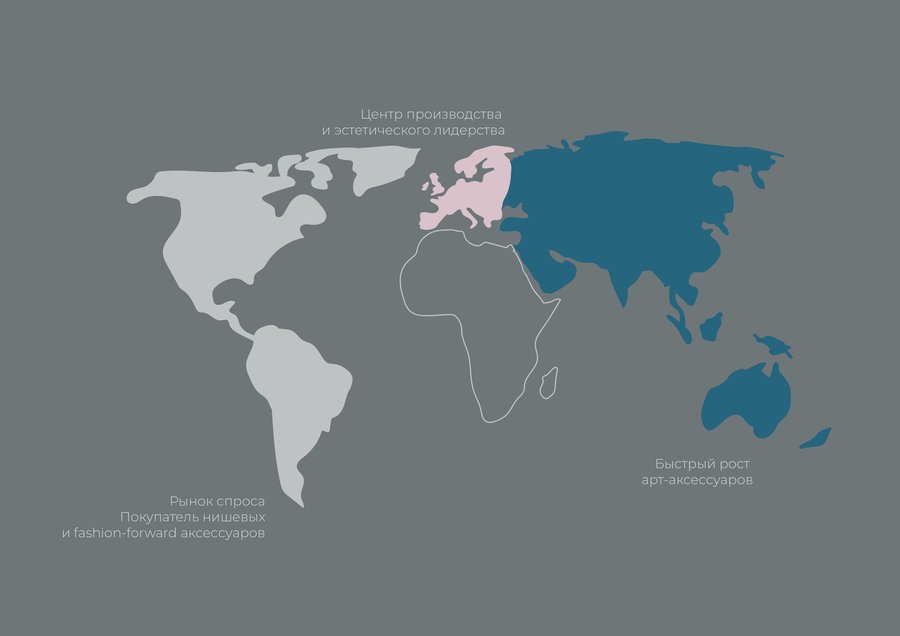

Доли рынка и бренды-лидеры дизайнерских аксессуаров

Европа — доминирующий регион по производству и потреблению дизайнерских аксессуаров.

США — крупный рынок спроса, особенно на нишевые и fashion-forward аксессуары.

APAC (особенно Корея и Япония) — быстрорастущий рынок арт-аксессуаров (очки, бижутерия, головные уборы, мелкие формы). Восточный минимализм и любовь к необычному.

- Jil Sander Accessories ~4–5 %. Минимализм + архитектурность, высокая узнаваемость. - Maison Margiela Accessories ~4 %. Игра с формой, брендинг «внутри», объектные формы. - Jacquemus ~3 %. Смелые пропорции - Coperni / Yuzefi / Nita Suri ~2–3 %. Новая волна «объектных» аксессуаров, архитектурный подход. - Bottega Veneta (до 2022) ~5 %. Бум аксессуаров (pouch, cassette) как арт-объекты

(Источники: IMARC; Grand View Research)

ВЫВОД

Мировая мода движется в сторону: - Арт-фэшна и одежды как формы высказывания - Футуристичных образов, ретро-футуризма, трансформации формы - Эмоционального дизайна — с символами, темами памяти, природы, мифов - Интереса к цифровой одежде, AR/VR, иллюзиям и fashion-performance

Глобальные бренды вроде Rick Owens, Iris van Herpen, Mugler, Coperni доказывают, что одежда, выходящая за рамки повседневности, может быть как культурным жестом, так и коммерчески успешным проектом.

ФЕДЕРАЛЬНЫЙ РЫНОК

Федеральный рынок

Крупные игроки аксессуары

Рост популярности на авангард одежду

Авангард куртка максимум 35 запросов в месяц, но при этом тренд всё же есть: интерес к концу периода растёт.

(Источник: ЯндексВордстат)

График, показывающий рост спроса на обычную куртку

Обычная куртка стабильно высокий спрос: 120–210 тыс. запросов ежемесячно

(Источник: ЯндексВордстат)

Федеральный рынок

SOM = $90 000 — $160 000 в первый год С перспективой роста в 3–5 раз в течение 2–3 лет при расширении команды, производства и охвата

На основе этих расчётов, можно сказать, что SOM для бренда FATA MORGANA в первый год — это примерно от $90 000 до $160 000, что вполне реалистично при выбранной стратегии. Важно, что SOM помогает мне сфокусироваться на достижимых целях, не переоценивать масштаб бренда на старте и грамотно распланировать бюджет, производство и маркетинг.

(Источник: imarc group)

ВЫВОД

Рынок одежды и текстиля в России стабильно растёт — около 4,7% в год, что создаёт пространство даже для нишевых и молодых брендов при условии яркой визуальной идентичности.

Обувной сегмент показывает сопоставимую динамику — примерно 4,1% ежегодно, сохраняя интерес к альтернативным и дизайнерским формам за пределами масс-маркета.

Самый быстрый рост наблюдается в люксовом и премиальном сегменте — около 7,5% в год, что подтверждает спрос на уникальные, концептуальные и эмоциональные продукты. В этих условиях арт и дизайнерская мода получает реальные возможности для закрепления через индивидуальность и storytelling.

ЛОКАЛЬНЫЙ РЫНОК

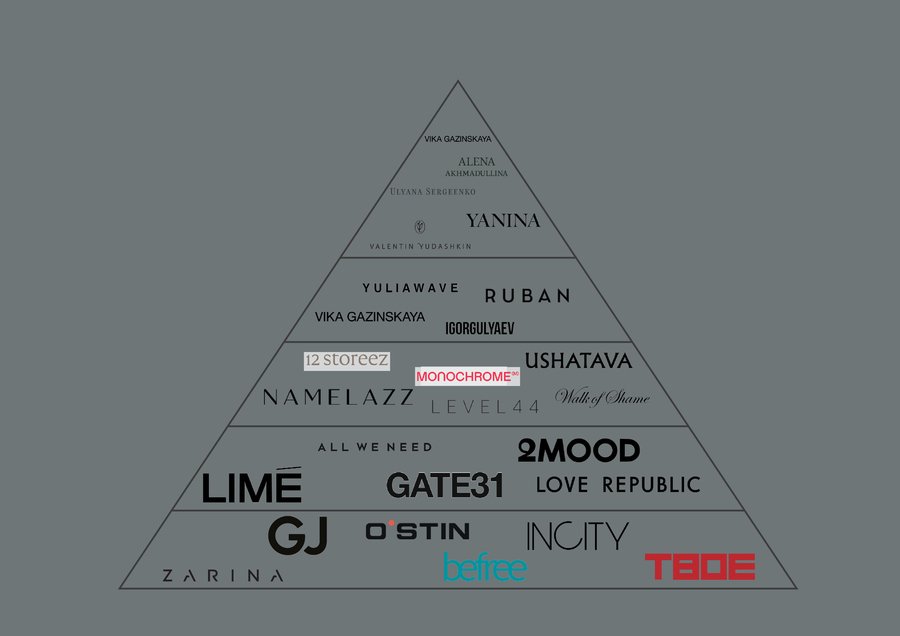

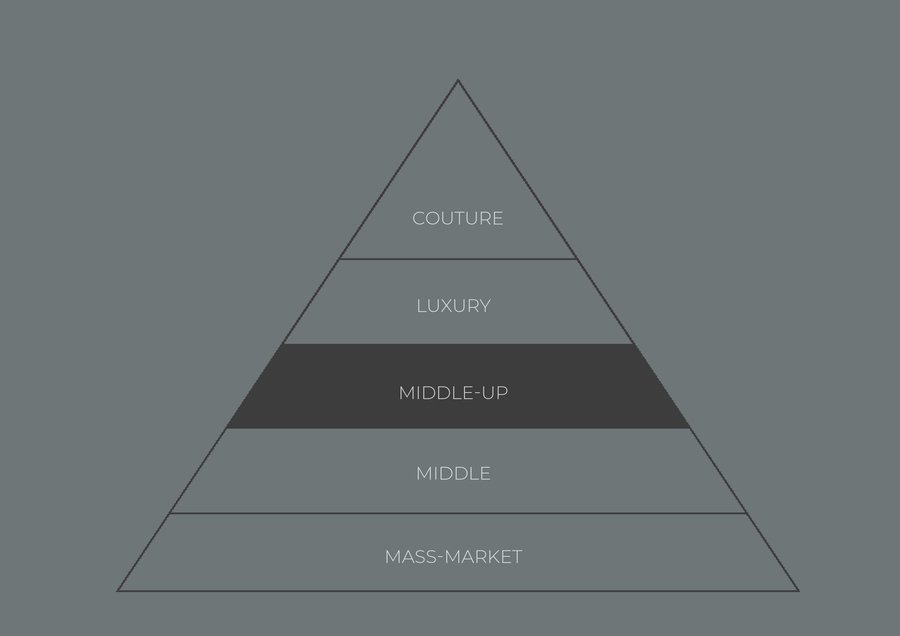

Пирамида сегментов и бренды, которыми представлен локальный рынок

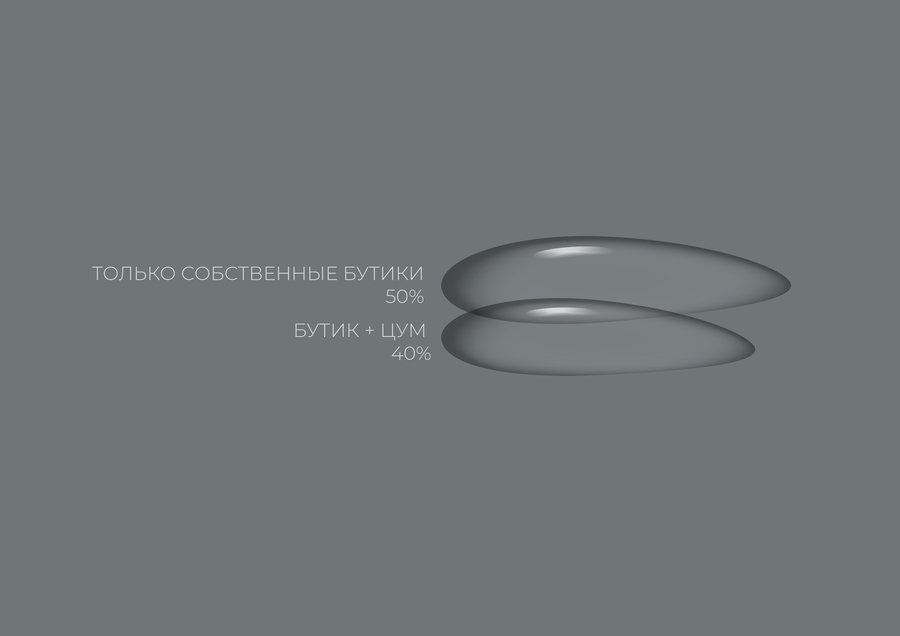

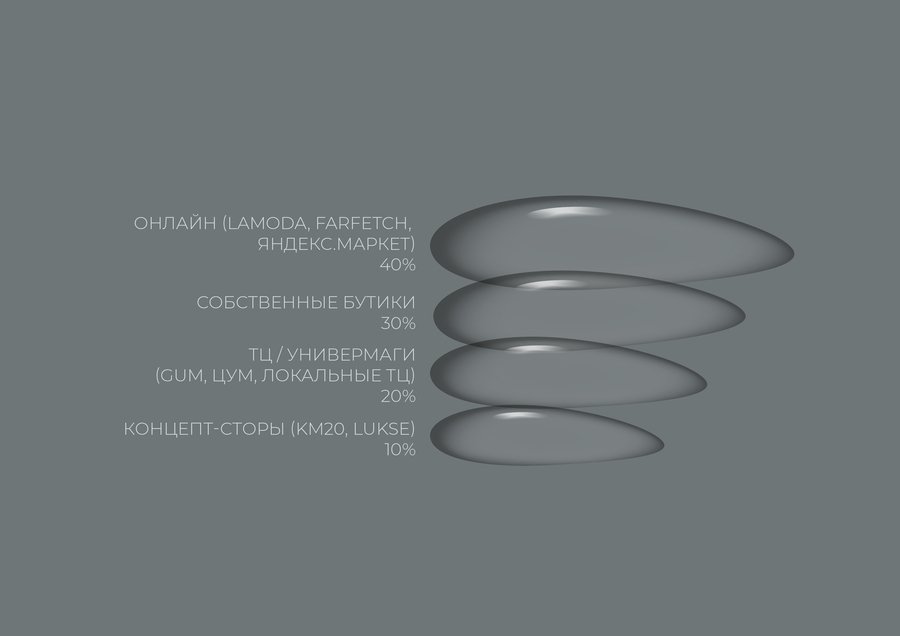

Где можно купить 1 — couture, luxury 2 — middle-up. middle 3 — mass-marker

ВЫВОД

Исходя из текущего позиционирования моего бренда — в сегменте middle-to-high / концептуальной моды, я не ориентируюсь на весь рынок одежды в России, а только на его премиальную и дизайнерскую часть, частично пересекающуюся с нишей люкса.

Я сравнила частотность поисковых запросов в Яндекс.Вордстат и Увидела, что на фоне массового интереса к базовым вещам (сотни тысяч запросов), спрос на авангардные, концептуальные модели измеряется буквально десятками. Это подтверждает мою гипотезу, что мой бренд не может конкурировать со всем рынком одежды, а работает только с его небольшой, но ценной частью — около 5–10% от общего объёма. Именно в этом сегменте и есть потенциал роста, который я целюсь захватить.

Из этого объёма, учитывая конкуренцию, масштабы производства и начальный этап развития бренда, реалистичная доля захвата (SAM) — это около 0,5–1%. То есть 32,5–130 млн $— потенциальный рынок, в который я могу органично встроиться со своим предложением, если бренд будет развиваться устойчиво и получит узнаваемость.

ПОТРЕБИТЕЛЬСКОЕ ПОВЕДЕНИЕ

Кто выбирает люкс

По данным РБК, в России люкс выбирает лишь ~ 1 % аудитории, премиум — ~ 5 % от всех покупателей одежды / моды.

Аналитики «Мода в России» также отмечают, что премиум-сегмент — это узкий слой, и большинство покупателей остаётся в массовом сегменте.

География покупателей люкса

В обзорах русского рынка люксовых товаров указано, что Москва и Петербург — ключевые города по обороту люкса в России — Москва: ~ 13 млн человек (город) + агломерация (включая с пригородами) и Санкт‑Петербург: ~ 5,5 млн человек (город) и агломерация. Итого покупатели премиум + люкс могут составлять ориентировочно 780 000 человек в Москве и 330 000 человек в Петербурге.

(Источники: drgroup)

ТЕНДЕНЦИИ

Качество и мастерство Исследование NIH показало, что функциональная «ценность» значимо влияет на восприятие бренда luxury-потребителей.

Статус и социальное признание Опрос VML показал, что 70% потребителей luxury считают, что их покупки отражают их личную и социальную идентичность.

Креативность, уникальность и смысл. Исследование «Luxury Fashion and Creativity» подчёркивает роль креативности как отличительного признака luxury-товаров.

Осознанная переплата за бренд Покупатели понимают, что платят не только за вещь, но и за имя, статья Vogue Business отмечает, что многие luxury-потребители ощущают снижение качества и требуют больше ценности за плату.

ВЫВОД

Во время исследования российского fashion-рынка я обратила внимание, что потребитель сегодня стал намного более осознанным. Это уже не просто покупка «одежды как функции», а скорее поиск идентичности, эстетики и смысла.

Сейчас в России растёт интерес к отечественным брендам. Почти половина покупателей (около 47%) уже выбирают российские бренды, особенно в категории одежды. На это влияет сразу несколько факторов — от патриотического тренда до банальной недоступности некоторых зарубежных марок после 2022 года.

Но! В люксовом сегменте пока не всё так просто — люди по-прежнему осторожно относятся к локальному продукту и пока что не у всех российских брендов есть доверие, особенно если речь идёт о высоких чеках.

Один из самых важных выводов: российский покупатель не готов переплачивать «просто за имя». Все хотят качество, но при этом по вменяемой цене. Это особенно важно для брендов в категории middle-to-high — как мой. То есть, с одной стороны, визуал и концепция важны, но с другой — люди реально сравнивают цены, смотрят на состав и швы.

Большинство покупателей уже переместились в онлайн. Особенно через маркетплейсы или соцсети. Люди хотят, чтобы всё было удобно: быстро заказать, легко вернуть, красиво посмотреть. Это значит, что сайт и визуальное представление бренда — это уже не просто «дополнительно», а буквально часть продукта.

Это то, что меня особенно вдохновляет: всё больше людей в России стали относиться к одежде как к способу выражения. Не просто «выгляжу нормально», а «выражаю себя через образы, детали, эстетику». Это как раз про мой бренд — визуальные капсулы, ассоциации, эстетика.

ТАЙМЛАЙН

ОБЩИЙ ВЫВОД

ГЛОБАЛЬНЫЙ УРОВЕНЬ Современная мода развивается в сторону концептуальности и художественного высказывания. Наблюдается интерес к футуристическим и трансформируемым формам, ретро-футуризму, символизму, темам памяти и природы. Всё больше внимания уделяется цифровой моде, AR/VR и перформативным форматам.

Примеры крупных брендов (Rick Owens, Iris van Herpen, Mugler, Coperni) показывают, что экспериментальная мода может успешно существовать в культурном и коммерческом контексте.

ФЕДЕРАЛЬНЫЙ УРОВЕНЬ (РОССИЯ) На российском рынке увеличивается интерес к дизайнерской и нестандартной одежде, особенно среди молодого поколения. Появляются локальные бренды с арт-направлением (например, Ruban, Vassa& Co).

Моду начинают воспринимать как часть культурной индустрии — через недели моды, шоурумы, фестивали. Несмотря на доминирование массового сегмента, постепенно растёт слой middle-to-high брендов, которые становятся более заметными.

ЛОКАЛЬНЫЙ УРОВЕНЬ (МОСКВА, САНКТ-ПЕТЕРБУРГ) В крупных городах формируется среда для креативной моды: шоурумы, капсульные коллекции, pop-up пространства. Здесь выше готовность покупать одежду не ради статуса, а ради идеи, визуального образа и уникальности. Столицы становятся точками появления первых покупателей нишевых дизайнерских брендов и местами сотрудничества с художниками, фотографами и кураторами.

Сегмент арт- и концептуальной моды остается нишевым, но демонстрирует устойчивый рост и культурное влияние. Такие бренды ориентированы не только на эстетику, но и на смысловое высказывание и визуальную идентичность.

Это мода, которая мысленно и визуально движется, меняется, ускользает — как мираж, как Фата-Моргана. Но именно в этом её сила: она остаётся в ощущении, в ассоциации, в отклике внутри.

ОСНОВНАЯ ИДЕЯ — ПРОВЕРКА НА ЖИЗНЕСПОСОБНОСТЬ

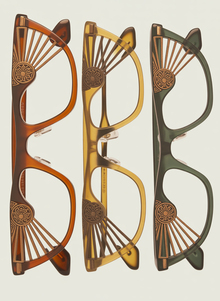

Делать моду, которая говорит, а не просто одевать. Коллекции строятся как визуальные высказывания, основанные на природных, мифологических и культурных образах.

Я не хочу просто выпускать одежду ради продаж. Мне важен смысл, контекст и то, как вещи могут вызывать эмоции, ассоциации, быть частью более широкого культурного диалога.

Миссия бренда — предлагать современному потребителю не массовый продукт, а эстетическое переживание, в котором одежда, смысл, миф и визуальный язык сливаются в единое целое.

Ценности — осознанность, визуальная поэзия, локальность, исследование

Что я хочу Создать бренд, который будет не просто продавать, а развивать визуальный язык моды в России, делать вклад в культуру и показывать, что одежда — это тоже способ говорить с миром.